法定相続分とは、民法で定められている各相続人が相続できる割合のことを言います。法定相続人により相続できる割合が異なるため、注意が必要です。

また、民法と相続税法で「法定相続分」に違いが出ることがあります。例えば、子の1人が相続放棄をした場合や養子の数によって違いが出ます。相続税法では相続税の計算をする際、課税遺産総額を法定相続分どおりに取得したものとみなして各法定相続人の税額を計算し、その税額の合計額を相続税の総額とします。

目次

1.【法定相続分とは】

法定相続分とは、民法で定められている各相続人が相続できる割合のことを言います。

法定相続人により相続できる割合が異なるため、注意が必要です。

法定相続分に基づいて計算すると、各相続人が相続できる割合は下記のとおりです。

①配偶者と子ども(または孫)が相続人の場合

配偶者=1/2 (孫を含む)子ども全員=1/2

②配偶者と被相続人の父母・祖父母(直系尊属)が相続人の場合

配偶者=2/3 直系尊属全員=1/3

③配偶者と被相続人の兄弟姉妹が相続人の場合

配偶者=3/4 兄弟姉妹全員=1/4

なお、子ども、直系尊属、兄弟姉妹がそれぞれ2人以上いる場合には、均等に分けることが原則です。

(例1)相続する資産が1200万円で、法定相続人が配偶者と子ども2人の計3人の場合 |

配偶者の法定相続分=1200万円×1/2=600万円 子ども1人の法定相続分=(1200万円×1/2)÷2=300万円 |

(例2)相続する資産が1200万円で、法定相続人が配偶者と被相続人の父・母の計3人の場合 |

配偶者の法定相続分=1200万円×2/3=800万円 被相続人の父・母それぞれの法定相続分=(1200万円×1/3)÷2=200万円 |

(例3)相続する資産が1200万円で、法定相続人が配偶者と被相続人の兄・姉・妹の3人の場合 |

配偶者の法定相続分=1200万円×3/4=900万円 被相続人の兄・姉・妹それぞれの法定相続分は(1200万円×1/4)÷3=100万円 |

法定相続分は、遺産分割協議で誰がどれだけ相続するのか話しあっても全員の納得を得ることができない時に用いられる割合です。

2.民法と相続税法の法定相続分の違い

民法と相続税法で「法定相続分」に違いが出ることがあります。

例えば、子の1人が相続放棄をした場合や養子の数によって違いが出ます。

相続税法では相続税の計算をする際、課税遺産総額を法定相続分どおりに取得したものとみなして各法定相続人の税額を計算し、その税額の合計額を相続税の総額とします。

この計算の際、相続放棄はなかったものとして計算をしたり、養子の数に上限があったりと一定のルールに基づき相続税の総額を算出します。

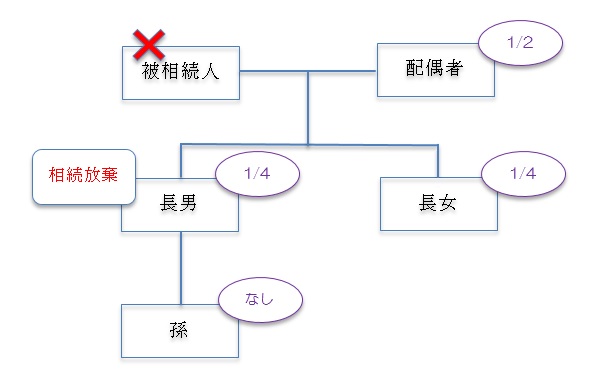

(1)相続放棄をした場合

(例)課税遺産総額が2億円、相続人が配偶者、子2名でうち1名が相続放棄をした場合

➀考え方

<民法>

民法の法定相続分は、配偶者が1/2、相続放棄をしていない長女が1/2となり、相続放棄をした長男の法定相続分は無しとなります。また、長男に子(被相続人の孫)がいたとしても、その孫に相続権は移りません。

<相続税法>

相続税法の場合、相続人が相続放棄をしたか否かは考慮しないで、相続税の計算を行います。よって、法定相続分は配偶者が1/2、相続放棄をした長男も相続放棄をしていない長女も法定相続分はそれぞれ1/4となります。

➁実際の相続税の総額計算

<民法>

- 配偶者:2億円×法定相続分1/2=1億円 1億円×税率30%-控除額700万円 ⇒2,300万円

- 子1人あたり:2億円×法定相続分1/2×1人=1億円 1億円×税率30%-控除額700万円 ⇒2,300万円

合計:2,300万円+2,300万円 ⇒4,600万円

<相続税法>・・・相続放棄はないものとするため子の人数は2名となる

- 配偶者:2億円×法定相続分1/2=1億円 1億円×税率30%-控除額700万円 ⇒2,300万円

- 子1人あたり:2億円×法定相続分1/2×1/2人=5,000万円 5,000万円×税率20%-控除額200万円 ⇒800万円

合計:2,300万円+800万円×2人 ⇒3,900万円

民法上の相続税と相続税法上の相続税の差額 ⇒民法4,600万円-相続税法3,900万円=700万円

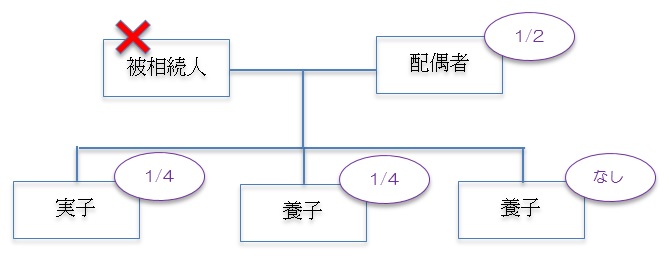

(2)養子がいる場合

(例)課税遺産総額が2億円、相続人が配偶者、実子1名、養子2名の場合

➀考え方

<民法>

民法の法定相続分は、養子が何人いても、実子と養子の合計人数で均等に按分します。被相続人に実子1人と養子が2人いた場合は、配偶者が1/2、実子も養子もそれぞれ1/6(※)の割合となります。

※子の一人あたりの法定相続分・・・1/2×1/3 ⇒1/6

<相続税法>

前回のコラムでもご説明したとおり、相続税法の場合、相続税の計算の中で「基礎控除の計算」や「生命保険金等の非課税枠の計算」に法定相続人の数を用います。これらの計算過程の中で、税逃れのため、恣意的に養子の数を増やすことも考えられます。

よって、相続税の計算過程においては、養子は実子がいない場合は2人まで、実子がいる場合は1人までしか、考慮できません。

被相続人に実子1人と養子が2人いた場合は、養子は1人までしか考慮できません。よって、子の人数は2人となり、法定相続分は、配偶者が1/2、実子と養子1名がそれぞれ1/4(※)の割合となります。

※子の一人あたりの法定相続分・・・1/2×1/2人(=3人-養子1人) ⇒1/4

➁実際の相続税の総額計算

<民法>・・・養子の人数に制限なし

- 配偶者:2億円×法定相続分1/2=1億円 1億円×税率30%-控除額700万円 ⇒2,300万円

- 子1人あたり:2億円×法定相続分1/2×1/3人=3,333万円 3,333万円×税率20%-控除額200万円 ⇒466万円

合計:2,300万円+466万円×3人 ⇒3,698万円

<相続税法>・・・子の人数は実子1名と養子1名の合計2名となる。

- 配偶者:2億円×法定相続分1/2=1億円 1億円×税率30%-控除額700万円 ⇒2,300万円

- 子1人あたり:2億円×法定相続分1/2×1/2人=5,000万円 5,000万円×税率20%-控除額200万円 ⇒800万

合計:2,300万円+800万円×2人 ⇒3,900万円

民法上の相続税と相続税法上の相続税の差額 ⇒民法3,698万円-相続税法3,900万円=202万円

3.配偶者控除

(1)配偶者が相続等により財産を取得した場合

配偶者が相続等により財産を取得した場合、配偶者控除を差し引いた上で相続税額を計算します。

具体的には、

- 1億6,000万円

- 配偶者の法定相続分相当額まで

のいずれか多い金額が控除の額となります。

配偶者が実際に取得した正味の遺産額が、上記のいずれか多いほうの金額を超えなければ、配偶者に相続税はかかりません。

この配偶者控除は、婚姻期間に関係なく適用できます。極端な例ですが、1日でも正式な婚姻関係があれば配偶者控除が適用できます。また、配偶者控除を受けるためには、申告期限までに相続税の申告書の提出が必要となります。

(2)配偶者控除を受けるための必要書類

- 相続税申告書(詳細は国税庁ホームページ「相続税の申告書等の様式一覧(平成29年分用)に記載)

- 申告期限後3年以内の分割見込書(必要な場合のみ)

- 遺言書(写し)

- 戸籍謄本

- 遺産分割協議書(写し)

- 配偶者が相続した財産の分かる書類

弊社では経理代行を承っておりますが、相続や贈与に関しても、税理士、弁護士、司法書士、社会保険労務士、行政書士、弁理士等の専門家と提携したワンストップ対応をさせていただくことが可能です。