この記事では、償却資産実践編として、申告書の書き方のポイントや計算方法についてご紹介していきたいと思います。

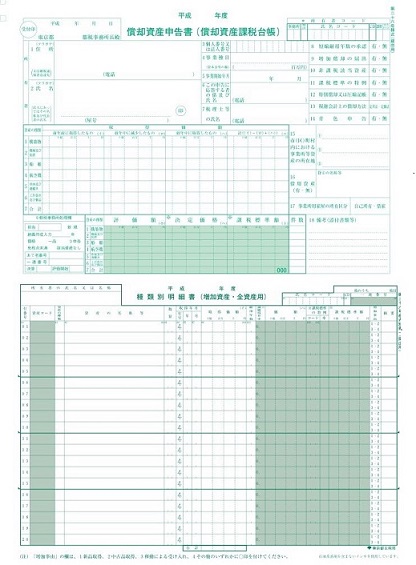

1.償却資産申告書の書き方のポイント

まず、平成28年中に取得した償却資産の

【種類】【名前】【数量】【取得日】【取得価額】【耐用年数】を確認しましょう。

※例えばパソコンを購入した場合

【工具器具および備品】【パソコン】【1】【6月11日】【136,890円】【4年】

これを2枚目の「種類別明細書(増加資産・全資産用)」の用紙に記載します。

そして、これを1枚目の構築物、機械や工具器具備品などの資産の種類ごとに集計して転記する流れです。

<注意点>

- 決算期に関係なく平成28年1月~12月に取得した固定資産を申告します。

- 即時償却をした30万円未満の償却資産の耐用年数は、 即時償却をしなかった場合の本来の耐用年数を記載します。 ※例えば、パソコンなら4年

- 平成28年度以降からマイナンバー(法人番号)の記載が必要です。

※こちらから検索可能です。

(1)固定資産税(償却資産)の計算

償却資産税の計算は市区町村がやってくれるので、計算ができなくても問題ありません。

ただ、計算方法を知ることで、償却資産税がどれくらいかかるのかを事前に確認することができます。

◎計算式は次のとおりです。

【固定資産税額 】= 【課税標準額】 × 1.4%

※現在の標準的な税率は1.4%ですが、

一部の市区町村では1.5%などの税率を用いているところもあります。

課税標準額が150万円未満の場合は、償却資産税は課税されません。

つまり取得価額の合計で150万円を超えていなければ、課税されないということです。

計算式はシンプルですが、課税標準額を求める計算式がポイントになります。

以下の計算式で計算された評価額の合計が課税標準額になります。

初年度:評価額=取得価額×(1-減価率×1/2)

2年目以降:評価額=前年度評価額×(1-減価率)

前年に取得した償却資産については、

前年1月に取得したものであろうと前年12月に取得したものであろうと、

半年使って価値が減ったものとして評価されます。

償却資産税における耐用年数に応じた減価率や減価残存率については、

各市区町村のホームページに掲載されているので参照してみてください。

▼都税事務所 平成29年度 固定資産税(償却資産)申告の手引き

http://www.tax.metro.tokyo.jp/shisan/info/h29_shinkokutebiki.pdf

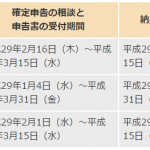

(2)申告から課税の流れ

償却資産申告に関する作業の流れは、次のとおりです。

対象の償却資産が所在する都税事務所へ申告書の提出

↓

償却資産の価格が決定され、償却資産課税台帳への登録

↓

課税台帳に登録した旨の公示

↓

所有者、納税管理人、固定資産税の課税に関する関係者に対して課税台帳の閲覧

↓

登録された価格に不服があるときは、審査の申出

↓

税額を算出、6月上旬に納税通知書の交付

↓

年4回の納税(東京都23区なら6月、9月、12月、翌年2月)

2.まとめ

償却資産がない場合、結果的に償却資産税がかからない場合でも申告する必要があります。

経営者の方にとって負担ではありますが、一度申告をすれば、翌年は申告した内容が印刷されたものが届きますので、毎年きちんと申告書を提出する習慣をつけていただければと思います。

また、少額資産として処理するか一括償却資産として処理するかで、償却資産の対象になるか変わってくるので、150万円前後の資産を使用されている経営者の方は、意識されたほうがよいかもしれません。

そういったことを含めて有利な計算方法を提案できる税理士に依頼するのも一つの手でないでしょうか。