少しでも税負担を軽くするための事前対策、「決算月の節税対策」について詳しくご説明したいと思います。

1.決算月にできる節税対策チェックリスト

【旅費交通費】出張日当制度の活用

出張の多い会社は出張日当を支給することで節税することができます。出張日当とは「交通費や宿泊費以外に出張中の少額の諸雑費の支払いにあてるもの」をいいます。

例えばひと月に1週間の出張があり、1 日の日当が2 万円とすると、月の出張日当は2万x7日間で14万円、年間168万円も費用計上できるのです。

また出張手当を受け取った役員や従業員個人の所得税もかかりませんのでこれはかなりおすすめの節税対策です。

ただし出張日当は旅費規程を作成してからでないと支給できませんので旅費規程の作成されることをおすすめします。

【広告宣伝費】期末ぎりぎりで広告宣伝開始

決算直前で利益が出ていることがわかったとき、何にお金を使えば来期の売上に繋がるでしょうか?

そこはやはり「広告宣伝費」でしょう。

既存の媒体の予算を増やすだけでなく、今までチャレンジしたことのない広告を実験的に出稿するなど、新たな見込み顧客を獲得するために様々な媒体で広告宣伝することで将来の売上に繋がるでしょう。

ただし期末までに掲載開始していないと当期の費用として計上できません。

Web広告、新聞チラシ、ポスティングなどが比較的、早く掲載される媒体です。広告を発注する前には掲載開始日が当期になるかどうかを必ず確認しましょう。

【福利厚生費】

①人間ドック・健康診断

本来、健康診断は個人が各自で受けるものなので経費にはなりません。しかし会社で健康診断を受ければその費用は、福利厚生費として計上することが可能です。

ただし全社員が診断の対象者となっている必要があります。

(「35歳以上の人だけ」等年齢による限定は可。)

②社員旅行の実施

全社員の50%以上が参加、日程は4泊5日以内、1人当たりの旅行費用(会社負担額)が10万円以内、という3つの条件を満たせば、旅行費用を福利厚生費として計上することができます。

ただし参加しなかった従業員に費用相当分を現金で渡すと、不参加者だけでなく従業員全員について賞与または給与とみなされ、所得税が課税されてしまうため、注意が必要です。

③食事代補助の活用

社員への食事代を補助する場合、食事代の半分以上(50%以上)を従業員等が負担し、会社が負担した食事代が月3,500円以下である場合は、福利厚生費として計上することができます。

④残業時食事代の支給

残業や宿直・日直をした従業員に食事を支給する場合、現物支給に限り、支給した食事は原則として全額を福利厚生費に計上できます。こちらも現金支給は、給与とみなされ、所得税が課税されてしまうため、注意が必要です。

⑤スポーツクラブ、レジャークラブへの加入

スポーツクラブ、会員制レジャークラブなどに法人で加入して、従業員全員に利用できるようにすれば、年会費は福利厚生費として計上することができます。

従業員がいつでも自由に利用できる環境にあることを明確にするために利用規程を作っておき、いつ誰が利用したかを記録して残しておくと税務調査対策にもなります。

⑥永年勤続者表彰の活用

記念品の贈呈や招待旅行などの表彰や慶弔見舞金の支給も福利厚生費として計上することできます。こちらも規定を作っておきましょう。

2.社内規定の整備への投資

上記のとおり節税対策をするためにはあらゆる社内規定を作っておく必要があるということを感じていただけたと思います。とはいえ中小企業は就業規則がない、旅費規定がない、福利厚生のルールがあやふやなことも多いですよね。それによって従業員とトラブルになることも避けたいところ。

そんなときは社会保険労務士に社内規定の整備を一括で依頼しましょう。もちろんこの費用も経費計上できるので、節税しながら、職場環境を整えことができる、一石二鳥のやり方です。

3.【交際費と会議費】『5千円基準』を活用する

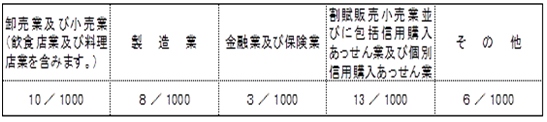

交際費と会議費の違いはご存じでしょうか?会議費は全額経費となりますが、交際費になると一部は経費として認められなくなるという大きな違いがあります。

同じ飲食費でも交際費にしないで会議費にするにはどうすればよいのでしょうか?

それは1人当たりの飲食費の金額を5,000 円以内にすればよいのです。

つまり何人で飲食したのかが大事になりますので飲食代の領収書にはどこの誰といったのかというのを必ず記載しておきましょう。

【消耗品を購入しておく】

事務用品や備品などの事業で必要な消耗品を決算前に購入しておきましょう。

通常、買っただけで使っていないものは経費にならないのが原則ですが、継続的に使用する消耗品であれば購入した日に経費として認められます。

ただし切手やハガキや商品券などは期末に残っているものは「貯蔵品」として経費から除かれますので注意が必要です。

<参考>【役員報酬】事前確定届出給与の活用

役員への賞与は原則、経費として認められていません。

ただし、「以下の期限」までに役員賞与の支払金額・支払時期を税務署に届け出れば、役員に対する賞与でもその事業年度の経費として認められます。ただし、届出の金額と、実際の支給額が違った場合、役員報酬の「全額」が税務上の経費として認められません。

ここで、事前確定届出書の届出期限についてです。

ⅰ)役員の職務について定める株主総会等の決議日から1ヶ月を経過する日

ⅱ)期首から4ヶ月を経過する日

届出期限は上記2つのうち、いずれか早い日となります。

具体的な提出期限はいつなのか?

2月決算の法人を例に考えてみましょう。

2月決算の法人で株主総会の開催日が4月25日の場合、

ⅰ)株主総会の翌日である4月26日から1ヶ月を経過する「5月25日」

ⅱ)期首である3月1日から4ヶ月を経過する「6月30日」

上記の場合、より早い日にちの「5月25日」が届出期限となります。

お気づきになったでしょうか?

届出期限までの日数の計算について、起算日はⅰ)とⅱ)で異なります。

ⅰ)株主総会の決議・・・株主総会開催日の翌日が起算日

ⅱ)期首・・・期首が起算日

なお、最終的な利益が予測できる前に支給額を決めなくてはいけないので、実務的に活用する場合、例えば決算期末に役員賞与を100万円支給すると届出をしておきます。

そのうえで決算前に利益が出そうなら100万円を支給し、業績が悪ければ支給なしとすれば届出をしなかったのと同じことになります。

決算直前で利益が出ていることがわかったときに使える節税方法ではありませんが、役員にも従業員同様に賞与を出したい場合や業績が好調で翌期も利益がでそうな場合は有効ですので次期の節税対策として参考にしてください!